产品知识库

半导体制造会被日本“断血”吗?

发布于:2024-04-03 08:54:17 来源:产品知识库

日本在半导体界一直以设备和材料笑傲群雄,2019年一则禁令一度扼住韩国半导体喉咙,涉及材料包括高纯氟化氢、氟聚酰亚胺、感光剂光刻胶,直到几个月前,受伤的双方才握手言和。

高纯氟化氢凭什么与光刻胶并列在一起?它是一种湿电子化学品(Wet Chemicals),与电子气体相似,作为半导体产品的“血液”,没有它,芯片将无法生产。

本文是“果壳硬科技”策划的“国产替代”系列第二十六篇文章,关注湿电子化学品。在本文中,你将了解到:哪些湿电子化学品会用在半导体生产中,有什么特别的条件,国内外发展现状以及国内发展的前路。

行业中,湿电子化学品有多种称呼,国际上它被称为工艺化学品(Process Chemicals),国内则称其为“电子级试剂”“超净高纯化学试剂”等。

晶圆制造材料里,14%都花费在湿电子化学品上[1],用于芯片的清洗、腐蚀及晶圆的清洗等,它决定着最终的成品率、电性能和可靠性。[2]

比如说,光刻工艺结束后,刻蚀工艺就需要用特定的刻蚀液与薄膜发生化学反应;刻蚀后,需要通过剥离液溶解未曝光部分的光刻胶;整个生产的全部过程中,难免会沾染灰尘、颗粒、金属或离子导电污染物,清洗液便能去除这些杂质;金属化工艺中,铜电镀液是铜互连工艺必不可少的化学品。

除了集成电路,平板显示、太阳能电池也离不开湿电子化学品,由于其自身功能性强、附加值高,拥有传导到终端整机产品性能的能力,所以行业也一致认为湿电子化学品是撬动产业的重要杠杆。

严格来说,只要是在半导体生产的全部过程中的液体、糊状物、粘稠物,都算湿电子化学品,不过行业所说的湿电子化学品一般特指超高纯试剂。

芯片制造容不下任何一粒沙,湿电子化学品中的金属离子和硼、硅、砷、磷、硫、氯及有机碳等非金属离子杂质也会直接影响芯片的3D结构。[4]

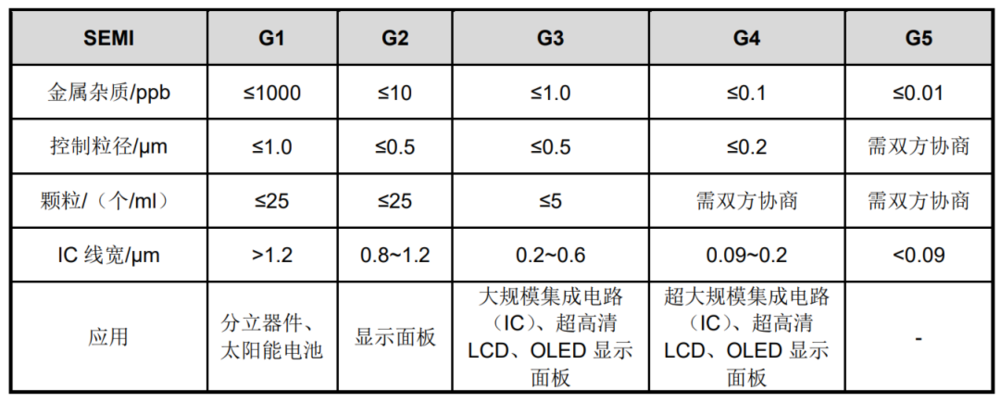

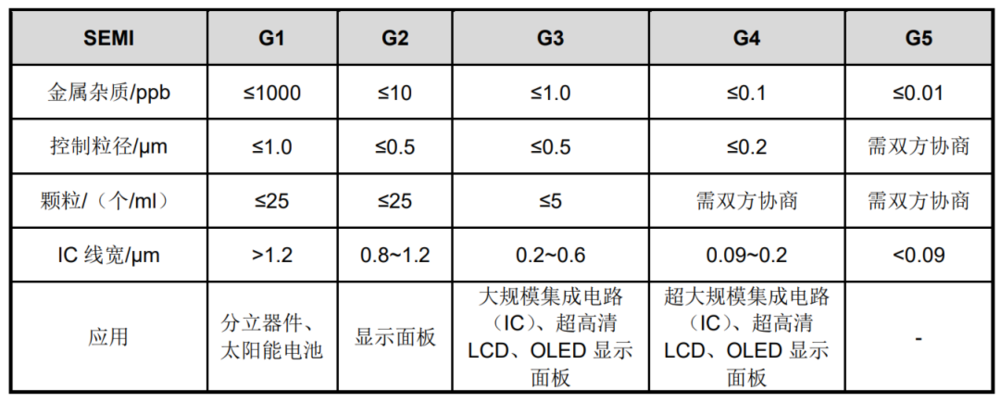

在纯度方面,全球均执行SEMI国际标准,根据金属杂质、控制粒径、颗粒数、IC线是最高等级,不同分级适用于不同应用。其中,太阳能光伏一般只需G1水平,显示面板和LED一般为G2~G3水平,半导体则对应G4~G5,技术壁垒最高。

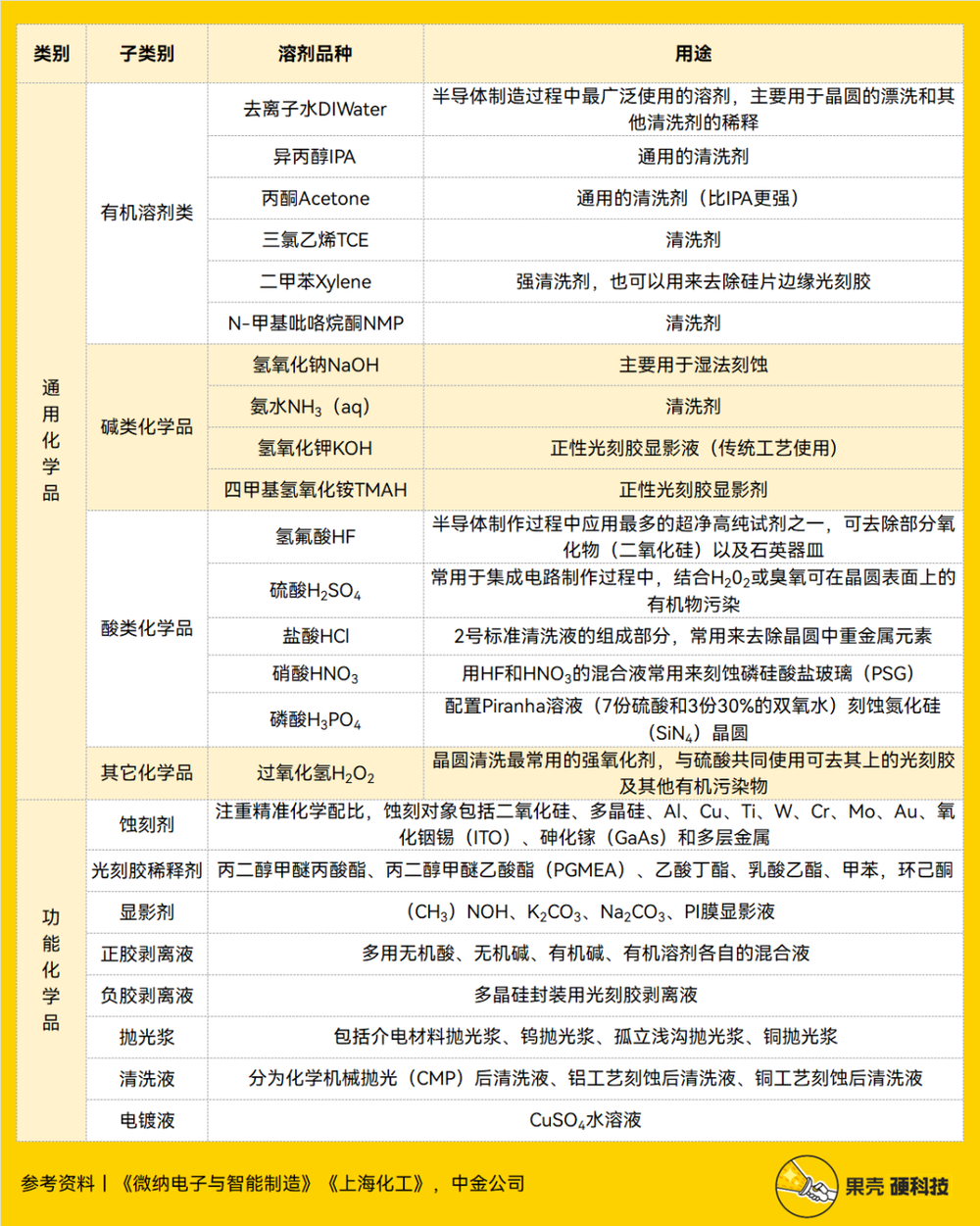

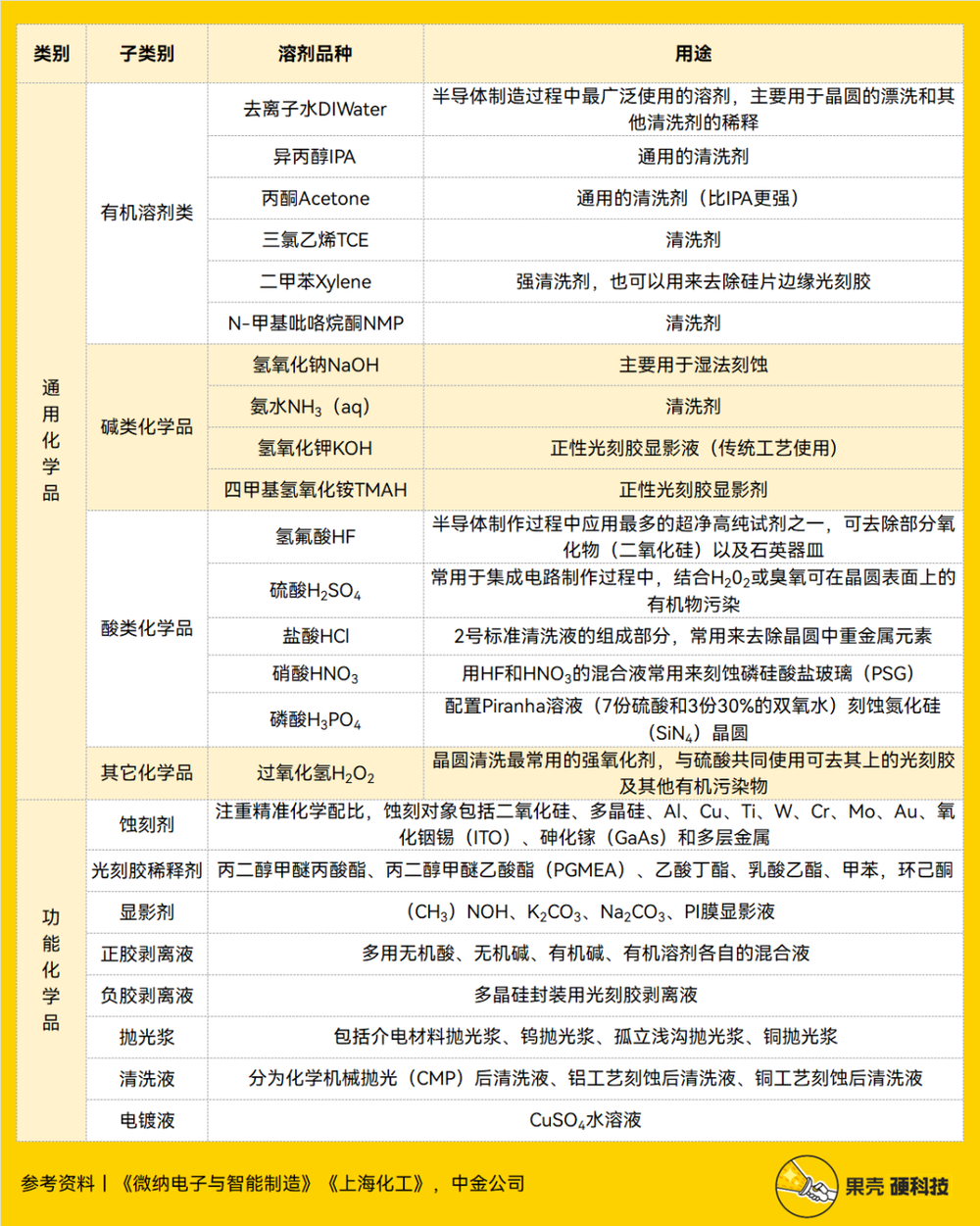

集成电路用湿电子化学品品种繁多,按成分和工艺,可分为通用湿化学品和功能性湿化学品两大类:

通用湿电子化学品是制造工艺中被大量使用的液体化学品,一般为单成份、单功能化学品,如氢氟酸、硫酸、硝酸、磷酸、盐酸、过氧化氢、氢氧化钠、氢氧化钾等;

功能湿电子化学品是满足制造特殊工艺需求的复配类化学品,如显影液、剥离液、蚀刻液、稀释液、清洗液等,涉及光刻、刻蚀、离子注入、CMP等工艺。[6]

具体而言,通用化学品中硫酸、氢氟酸、硝酸、磷酸、盐酸、双氧水、氨水、异丙醇消耗量尤为巨大,功能性化学品中稀释液、显影液、刻蚀液、剥离液、缓冲氧化物蚀刻剂(BOE)、清洗液、电镀液的消耗量随工艺复杂化而增加。

对芯片来说,制程工艺越先进,湿电子化学品使用量就越大。SEMI统计多个方面数据显示,从28nm到5nm总工艺步骤将由400次增加至1200次以上,进一步带动湿电子化学品用量提升。[3]

参考资料丨《微纳电子与人机一体化智能系统》[8]《上海化工》[9],中金公司[10]

当然,不光液体本身要纯净,在包装、运输及使用的过程中,都要足够洁净,可以说,湿电子化学品每个环节都存在技术壁垒:

原料除杂:原料是制备高纯湿电子化学品的关键,在高效除杂方面,除杂剂的选择、工艺参数的完善、除杂体系的优化等均需投入;[11]

提纯:湿电子化学品的纯化重点不在含量,而在去除有害金属离子含量和颗粒含量,纯化方法最重要的包含蒸馏和精密分馏、离子交换、分子筛分离、气体吸收和超净过滤5种方法,几种提纯技术各有所长;[9]

混配:配比和配方是关键,就像调配调料一样,不仅要经验比较丰富,还要合乎口味偏好,此外,调配工艺过程温度、压力、流量、配比、排气量等指标都与调配结果息息相关;

副产物应用:大多湿电子化学品生产的全部过程中都存在大量副产物,比如电子级氢氟酸除杂过程中副产的氟硅酸钡,在经过多次洗涤干燥后可直接外售,因此副产物梯级利用开发是生产企业的重点;

检测:制造芯片过程中,湿电子化学品污染情况决定着企业的生命线,随着芯片步入纳米级,对金属及非金属杂质含量要求已达到10-12数量级,过去传统的GF-AAS、ICP-OES痕量元素检测的新方法已被淘汰,现在常用分析测试手段是ICP-MS、ICP-MS/MS离子色谱法,目前国外分析系统包括美国的ESI、日本的IAS、中国台湾的金兆益,国内则包括中国杭州谱育科技等;

包装运输:湿电子化学品大多属易燃、易爆、强腐蚀的危险品,运送过程中既不能泄露,也不能污染,目前最广泛使用的包装材料是高密度聚乙烯(HDPE)、四氟乙烯和氟烷基乙烯基醚共聚物(PFA)、聚四氟乙烯(PTFE),对于不同化学品包装要求也各不相同;

回收:芯片生产中,废液排放量非常惊人,这些废液多数具备生物毒性,且对环境造成污染,回收不仅具备环保意义,还能够减少企业化学品消耗量。迄今为止,湿电子化学品大多用于清洗和干燥,使用后杂质含量并不多,且大多杂质种类已知,定向去除杂质便可重复利用,减少企业开销。[8]

集成电路用湿电子化学品客户较专,但也具备一定市场规模。综合中国电子材料行业协会、TECHCET数据,2022年~2025年全球集成电路用湿化学品市场规模将从56.90亿美元增长至63.81亿美元,受下游芯片需求量减少影响,2023年全球市场规模可达51亿美元,同比略微下降,其中,其中中国总体市场规模将在2025年增长至10.27亿美元。[3][12]

从关键品类化学来讲,硫酸、过氧化氢、Cu PERR(蚀刻后清洗剂)、CMP抛光液是2023年全球湿电子化学品使用量前四,分别占比23%、20%、14%、14%,其次是氨水、磷酸、AI PERR(蚀刻后清洗剂)、氢氟酸、异丙醇、盐酸、硝酸。

一代产品,一代材料,湿电子化学品技术门槛高、投入大、更新换代快,加之中国起步比国外晚几十年,想在市场上竞争并不容易。

目前,欧、美、日、韩大厂商占据全球湿电子化学品70%以上市场规模,格局相对来说比较稳定。多个方面数据显示,欧美约占全球32%市场占有率,日本占29%全球市场占有率,中国大陆则仅占12%。[13]

具体到产品方面,国产大多分布在在太阳能电池等领域的低端产品,技术门槛低,竞争非常激烈;中端的平板显示及半导体产品中韩相互竞争;高端产品则由德国、美国和日本主导。[14]

欧美老牌化工企业产品等级普遍在G4以上,和半导体芯片制造业发展几乎保持同一步调,代表企业包括德国巴斯夫(Basf)、德国默克(ck)、美国亚什兰(Ashland)、美国Arch化学品、美国霍尼韦尔(Honeywell)、美国Mallinckradt Baker、美国Avantor Performance Materials、美国ATMI等。[15]

日本产业高质量发展虽晚于欧美,但发展速度快,目前工艺技术水平基本与欧美企业持平,代表企业包括关东化学、三菱化学、京都化工、日本合成橡胶、住友化学、和光纯药工业(Wako)、宇部兴产(UBE)、Stella-Chemifa等。[5]

韩国和中国台湾地区湿电子化学品也在快速地发展,其生产技术和工艺水平已可在高端领域与欧美和日本相竞争,代表企业包括韩国东友精细化工、韩国东进世美肯、中国台湾东应化、中国台湾联仕电子化学、鑫林科技等。

我国湿电子化学品已取得一定突破,在通用化学品上初步形成产业规模,但在超高纯净试剂上,无论是质量,还是数量都难以满足电子工业需求。2019年中国大陆企业在超净高纯化学品市场供应上仅占中国市场的9%。[16]

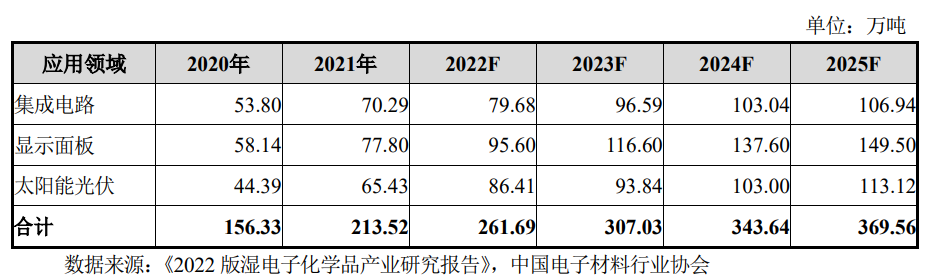

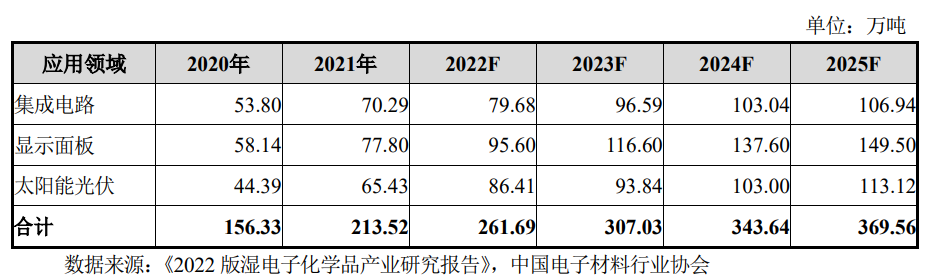

数据显示,2022年我国湿电子化学品整体需求量增长至261.69万吨,去年则为213.52万吨,预计2023年需求量将达到307.03万吨。其中集成电路、显示面板、光伏行业需求分别为96.59万吨、116.6万吨、93.84万吨。预计至2025年,国内需求总量可增加至370万吨,其中集成电路、显示面板、光伏行业需求量分别为106.94万吨、149.5万吨、113.12万吨。[7]

需求量与市场并非对等,越高端的产品价值才越高。2021年,中国湿电子化学品市场规模为137.8亿元,其中集成电路、显示面板、光伏行业市场规模分别为52亿元、62亿元和17亿元,占比分别为40%、47%和13%,预计2022年~2028年国内市场规模可从163.9亿元增长至301.7亿元。[7]

目前,我国湿电子化学品领域整体国产化率约为35%,集成电路用湿电子化学品国产化率约为23%。其中,高端半导体所需氢氟酸国产率约为30%、硝酸国产率约为50%、盐酸国产率约为20%、硫酸国产率约为10%、氨水国产率约为40%、过氧化氢国产率约为70%[11],NMP、四甲基氢氧化铵等产品在高端领域的应用则仍是空白。[17]

话虽如此,我国进步非常迅速,目前已实现集成电路、平板显示、太阳能电池全线国产替代,换句话说就是每个领域都至少有产品可用。

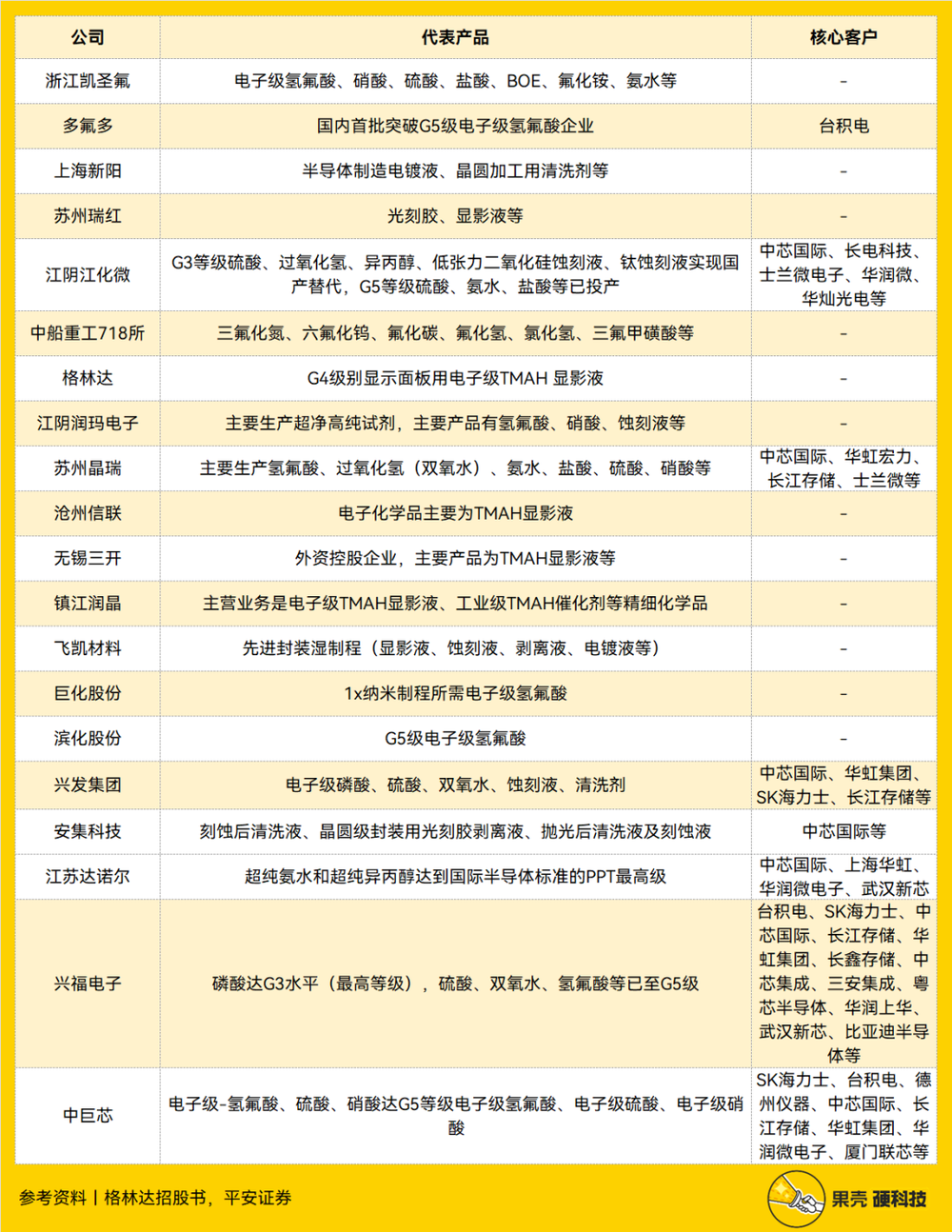

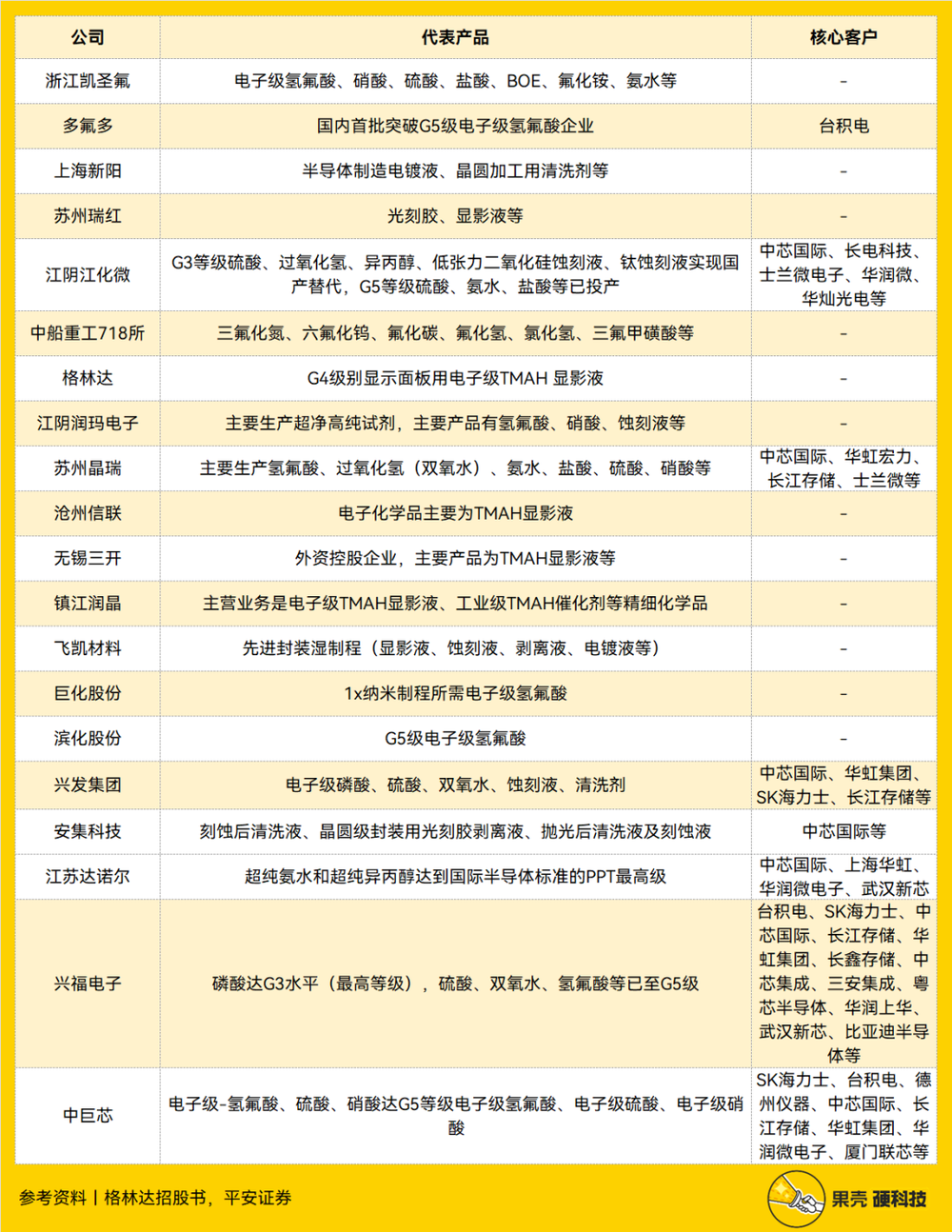

迄今为止,国内从事湿化学品研究生产的企业已有40多家,并分为湿电子化学品专业供应商、电子材料平台型企业和大型化工企业三类[18]。包括江阴江化微、江阴润玛电子、江苏艾森、浙江凯盛氟、晶瑞电子、杭州格林达、湖北兴福电子、中巨芯科技、多氟多、安集微、上海新阳、沧州信联、无锡三开、镇江润晶等,客户不乏台积电、中芯国际、长电科技、华润微、士兰微等先进代工厂、封装厂、IDM公司。

具体而言,电子级硝酸、氢氟酸和磷酸等已取得较大突破,已进入国际供应链,电子级硫酸、盐酸、氨水和双氧水等在国内实现部分批量应用[16]。比如说,江化微的电子级氢氟酸/硫酸/硝酸、湖北兴福的电子级磷酸/硫酸/硅刻蚀液/铝刻蚀液、晶瑞电材和苏州晶瑞的电子级双氧水、上海新阳的电子级硫酸/铜电镀液/铜刻蚀后清洗液、安集微的铜抛光后清洗液已在8英寸集成电路生产线nm以上技术节点晶圆制造用湿电子化学品已有少量应用,大多处于体系认证阶段,28nm以下技术处于实验室研发和小试开发阶段。[19]

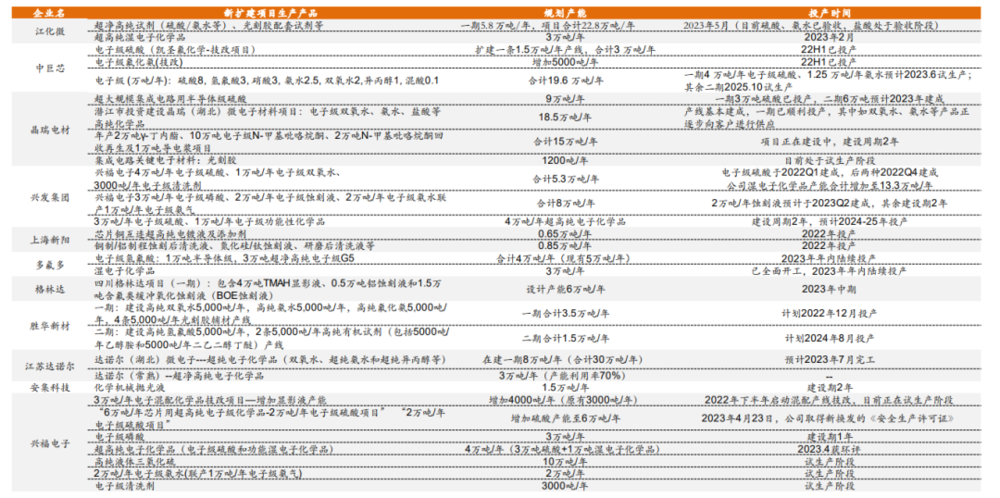

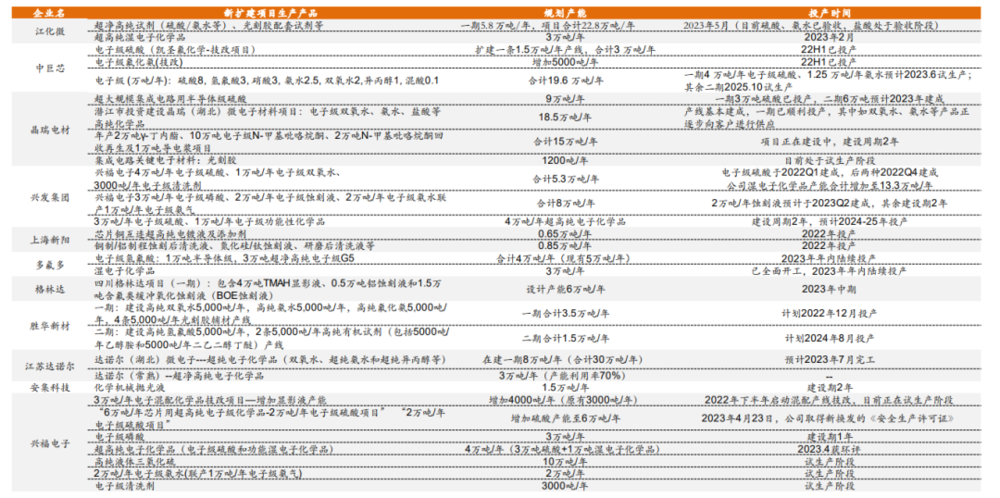

近几年在国产替代需求与日韩半导体贸易战驱动下,我国湿电子化学品市场产量一直增长。2016年~2022年,产量从24万吨增长至80万吨,2022年一年便同比增长23.1%[20]。不止如此,到2025年国内将拥有大量新建产能。

国产替代只是现阶段迈出的第一步,走向小康仍然要直面问题:国内企业产品相对单一,缺乏多品种市占率都很高的有突出贡献的公司;尽管部分企业已在多品种产品上实现突破,但拳头产品依然有限,特别是先进制程上差距明显。[13]

从国内各家公司财报来看,整体毛利率在20%~50%浮动,功能性湿电子化学品毛利率在30%~60%浮动,高端产品可达到70%,通用湿电子化学品则在5%~30%浮动。

相悖的是,湿电子化学品技术门槛高、研发投入大、研发周期长,因此全球化学品制造商都在谨慎扩张。SIA报告中便提到,美国部分芯片工厂湿电子化学品几乎年年都会出现供应短缺的情况。[21]

国际有突出贡献的公司大多是材料领域的全能手,造的种类多了,便可避免周期性风险,同时能形成产业链条和网络,最大化原料、中间体、副产物等价值。这一点可以在专利上窥探一二。

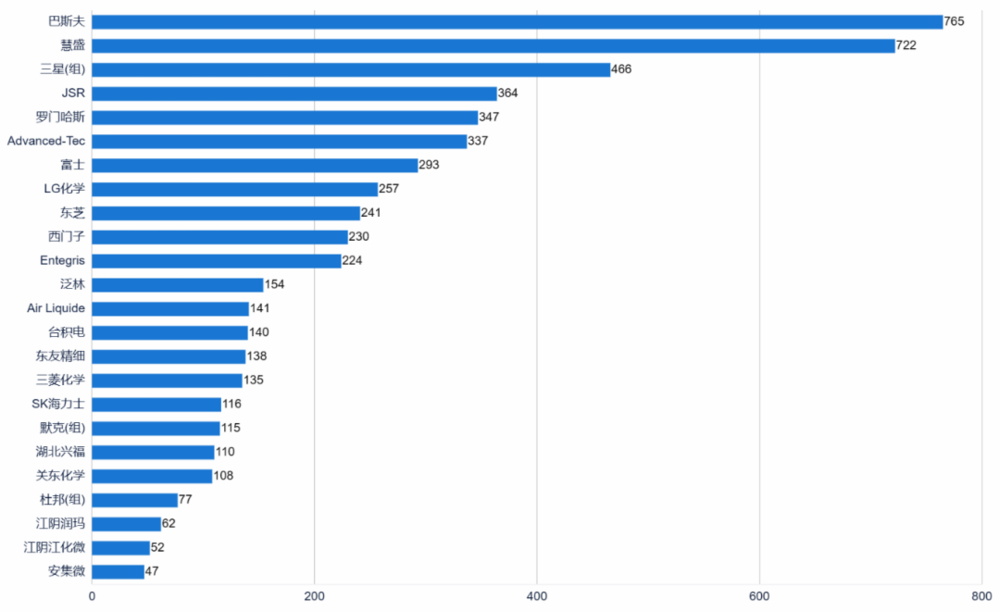

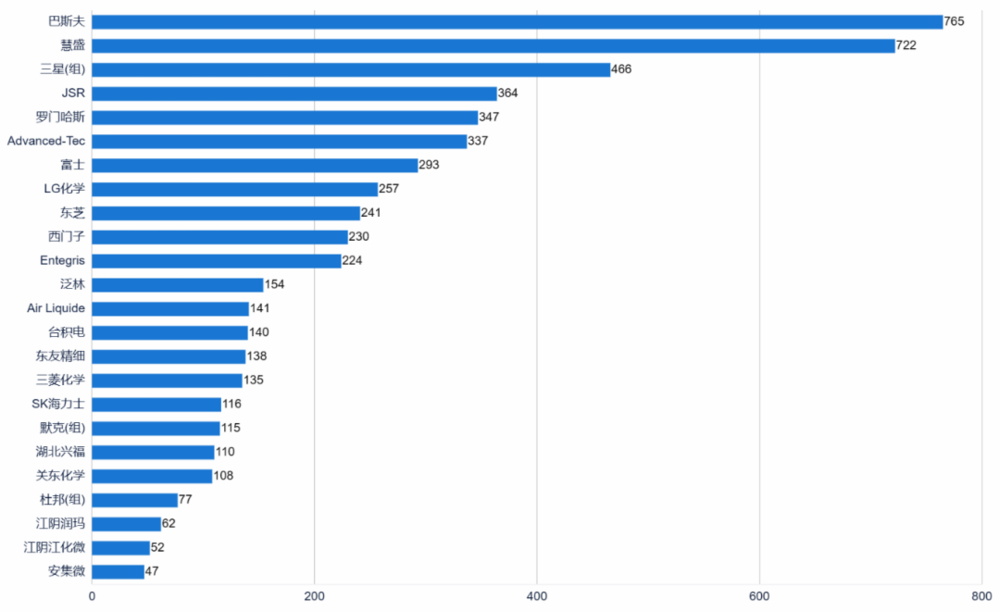

以半导体和湿电子化学品同时作为关键词在智慧芽上搜索,170个国家/地区有19421条专利,专利总价值共13.13亿美元。其中,美国申请量排名第一,占全球湿电子化学品相关专利的35.84%,其次是日本、中国、韩国、欧洲,分别占全球总量的19.75%、19.36%、10.59%、7.6%。需要强调的是,国内缺乏专利出海,而美国、日本相关专利出海情况较为良好。

位于专利前列的企业大多是超大型的综合性化工企业,包括德国巴斯夫、韩国LG化学、日本富士、日本住友化学、美国杜邦等。反观国内湖北兴福、江阴润玛、江阴江化微等企业的专利数量也在不断赶超国外企业。

含氟电子气体、湿电子化学品、光刻胶作为半导体三大材料,具备相似的产业逻辑。

以德国巴斯夫、德国林德、德国默克、日本住友化学、日本三菱化学、美国杜邦6家全球领先企业布局情况去看,5家在湿电子化学品和光刻胶领域有所涉猎,且涵盖剥离、清洗、显影、抛光等相关专利。

龙头并非一蹴而就,湿电子化学品最早应用在上世纪60年代,国际已经过多轮洗牌和整合。目前全球湿电子化学品处于稳定成长期,预计5~20年后即进入成熟期。

领先国家化学试剂行业经营模式发展主要分三个阶段:第一阶段,通过自主经营实现自产自销;第二阶段,向配套设备、试剂、服务方向发展,实现全产品线供应;第三阶段,培育研发、营销网络,行业开始结盟合作或是重组兼并,迅速提升市场集中度。[23]

越过第三阶段,是巨无霸们的鲸吞,集中度与日俱增。比如说,2004年巴斯夫收购默克电子化学业务[24],2019年默克完成对美国慧盛(Versum Materials)的并购。[25]

目前,我国仍在发展阶段,相比国际上的百年老店,现阶段很难实现大规模整合并购,所以围绕产业链发展可能是一条不错的路。

上游方面,原材料价格和供应是湿电子化学品生产企业的生命线,炼油厂停工会影响异丙醇、硫酸的成本和可用性,随着环保管控趋严,原材料价格波动也影响着产品产量,此外,制造中发电的天然气和石油价格持续上涨和限制都会引起化学品价格跟涨。

比如说,氢氟酸一般由萤石中添加硫酸来制造,而全世界年产量700万吨的萤石六成产自中国,导致日本氢氟酸及其主要的组成原材料九成以上从中国进口[26],我国多氟多、兴福电子、滨化股份、中巨芯等企业均拥有G5级氢氟酸,不仅打入台积电、中芯国际产业链,也成为日韩半导体贸易战中的主要替代品。

中下游方面,湿电子化学品作为危险化工品包装运输成本极高,因此湿电子化学品生产商大多环绕芯片制造商建厂。

比如说,台积电此前宣布计划在美国亚利桑那州建厂,紧接着,其供应商LCY便宣布计划在亚利桑那州进行异丙醇重新包装和纯化,另一家供应商长春化工也跟进,计划在亚利桑那州生产电子级过氧化氢和基于四甲基氢氧化铵的显影剂、电子级溶液和电镀液。[12]

可以说,虽然国内湿电子化学品仍有缺口,但上游原料供应充足,为国内生产公司能够带来巨大优势,剩下的,便是绕着产业链,持续不断的增加自己的厚度。

随着纳米制程越来越接近1nm,芯片制造商间工艺差异性慢慢的变大,湿电子化学品定制化需求提升,也许这会成为国内企业的一次转折点。

[1] 有研半导体硅材料股份公司:首次公开发行股票并在科创板上市招股说明书.2022.11.7.

[4] 许志贤,姚继军,胡建坤,夏晓峰,卢水淼,梅华灯,李伟东.半导体工业原材料分析检测技术现状与进展[J].微纳电子与人机一体化智能系统,2022,4(01):75-81.

[5] 江阴江化微电子材料股份有限公司:首次公开发行股票招股说明书.2017.3.23.

[6] 杭州格林达电子材料股份有限公司:首次公开发行股票招股说明书.2020.8.6.

[8] 许志贤,姚继军,胡建坤,夏晓峰,卢水淼,梅华灯,李伟东.半导体工业原材料分析检测技术现状与进展[J].微纳电子与人机一体化智能系统,2022,4(01):75-81.

[10] 中金公司:新材料系列:国产替代浪潮已至,中国湿电子化学品行业迎来加快速度进行发展期.

[13] 江阴江化微电子材料股份有限公司2022 年年度报告.2023.4.10:

[14] 秦圆圆.湿电子化学品之刻蚀液领域技术发展现状[J].化工管理,2022,(16):95-98

[15] 王海霞,冯应国,仲伟科.中国集成电路用化学品发展现状[J].现代化工,2018,38(11):1-7.

[16] 华安证券:国内湿电子化学品领军企业,新产能释放未来可期.2022.2.17.

[17] 金海年等.大国的坎:如何破解“卡脖子”难题. 中译出版社[M],2022.3

[18] 材新社:材新深度 湿电子化学品产销两旺,行业投资机会梳理.2022.9.6.

[19] 冯黎,朱雷.中国集成电路材料产业高质量发展现状分析[J].功能材料与器件学报,2020,26(03):191-196.

[20] 平安证券:乘需求复苏之风,行国产替代之路——有色与新材料2023年中期策略报告.2023.6.13.

[22] 于宸,顾方,鲁瑛,肖甲宏,白杨,朱文瀚.电子化学品技术发展分析[J].精细与专用化学品,2022,30(01):8-11.

[23] 国家新材料产业发展专家咨询委员会.中国新材料产业发展报告(2020).冶金工业出版社[M],2021.10.01

[24] 巴斯夫完成收购默克电子化学业务[J].集成电路应用,2005(05):70.

[26] 日经中文网:大金新技术摆脱对中国产氢氟酸原料依赖.2022.3.9.

日本在半导体界一直以设备和材料笑傲群雄,2019年一则禁令一度扼住韩国半导体喉咙,涉及材料包括高纯氟化氢、氟聚酰亚胺、感光剂光刻胶,直到几个月前,受伤的双方才握手言和。

高纯氟化氢凭什么与光刻胶并列在一起?它是一种湿电子化学品(Wet Chemicals),与电子气体相似,作为半导体产品的“血液”,没有它,芯片将无法生产。

本文是“果壳硬科技”策划的“国产替代”系列第二十六篇文章,关注湿电子化学品。在本文中,你将了解到:哪些湿电子化学品会用在半导体生产中,有什么特别的条件,国内外发展现状以及国内发展的前路。

行业中,湿电子化学品有多种称呼,国际上它被称为工艺化学品(Process Chemicals),国内则称其为“电子级试剂”“超净高纯化学试剂”等。

晶圆制造材料里,14%都花费在湿电子化学品上[1],用于芯片的清洗、腐蚀及晶圆的清洗等,它决定着最终的成品率、电性能和可靠性。[2]

比如说,光刻工艺结束后,刻蚀工艺就需要用特定的刻蚀液与薄膜发生化学反应;刻蚀后,需要通过剥离液溶解未曝光部分的光刻胶;整个生产的全部过程中,难免会沾染灰尘、颗粒、金属或离子导电污染物,清洗液便能去除这些杂质;金属化工艺中,铜电镀液是铜互连工艺必不可少的化学品。

除了集成电路,平板显示、太阳能电池也离不开湿电子化学品,由于其自身功能性强、附加值高,拥有传导到终端整机产品性能的能力,所以行业也一致认为湿电子化学品是撬动产业的重要杠杆。

严格来说,只要是在半导体生产的全部过程中的液体、糊状物、粘稠物,都算湿电子化学品,不过行业所说的湿电子化学品一般特指超高纯试剂。

芯片制造容不下任何一粒沙,湿电子化学品中的金属离子和硼、硅、砷、磷、硫、氯及有机碳等非金属离子杂质也会直接影响芯片的3D结构。[4]

在纯度方面,全球均执行SEMI国际标准,根据金属杂质、控制粒径、颗粒数、IC线是最高等级,不同分级适用于不同应用。其中,太阳能光伏一般只需G1水平,显示面板和LED一般为G2~G3水平,半导体则对应G4~G5,技术壁垒最高。

集成电路用湿电子化学品品种繁多,按成分和工艺,可分为通用湿化学品和功能性湿化学品两大类:

通用湿电子化学品是制造工艺中被大量使用的液体化学品,一般为单成份、单功能化学品,如氢氟酸、硫酸、硝酸、磷酸、盐酸、过氧化氢、氢氧化钠、氢氧化钾等;

功能湿电子化学品是满足制造特殊工艺需求的复配类化学品,如显影液、剥离液、蚀刻液、稀释液、清洗液等,涉及光刻、刻蚀、离子注入、CMP等工艺。[6]

具体而言,通用化学品中硫酸、氢氟酸、硝酸、磷酸、盐酸、双氧水、氨水、异丙醇消耗量尤为巨大,功能性化学品中稀释液、显影液、刻蚀液、剥离液、缓冲氧化物蚀刻剂(BOE)、清洗液、电镀液的消耗量随工艺复杂化而增加。

对芯片来说,制程工艺越先进,湿电子化学品使用量就越大。SEMI统计多个方面数据显示,从28nm到5nm总工艺步骤将由400次增加至1200次以上,进一步带动湿电子化学品用量提升。[3]

参考资料丨《微纳电子与人机一体化智能系统》[8]《上海化工》[9],中金公司[10]

当然,不光液体本身要纯净,在包装、运输及使用的过程中,都要足够洁净,可以说,湿电子化学品每个环节都存在技术壁垒:

原料除杂:原料是制备高纯湿电子化学品的关键,在高效除杂方面,除杂剂的选择、工艺参数的完善、除杂体系的优化等均需投入;[11]

提纯:湿电子化学品的纯化重点不在含量,而在去除有害金属离子含量和颗粒含量,纯化方法最重要的包含蒸馏和精密分馏、离子交换、分子筛分离、气体吸收和超净过滤5种方法,几种提纯技术各有所长;[9]

混配:配比和配方是关键,就像调配调料一样,不仅要经验比较丰富,还要合乎口味偏好,此外,调配工艺过程温度、压力、流量、配比、排气量等指标都与调配结果息息相关;

副产物应用:大多湿电子化学品生产的全部过程中都存在大量副产物,比如电子级氢氟酸除杂过程中副产的氟硅酸钡,在经过多次洗涤干燥后可直接外售,因此副产物梯级利用开发是生产企业的重点;

检测:制造芯片过程中,湿电子化学品污染情况决定着企业的生命线,随着芯片步入纳米级,对金属及非金属杂质含量要求已达到10-12数量级,过去传统的GF-AAS、ICP-OES痕量元素检测的新方法已被淘汰,现在常用分析测试手段是ICP-MS、ICP-MS/MS离子色谱法,目前国外分析系统包括美国的ESI、日本的IAS、中国台湾的金兆益,国内则包括中国杭州谱育科技等;

包装运输:湿电子化学品大多属易燃、易爆、强腐蚀的危险品,运送过程中既不能泄露,也不能污染,目前最广泛使用的包装材料是高密度聚乙烯(HDPE)、四氟乙烯和氟烷基乙烯基醚共聚物(PFA)、聚四氟乙烯(PTFE),对于不同化学品包装要求也各不相同;

回收:芯片生产中,废液排放量非常惊人,这些废液多数具备生物毒性,且对环境造成污染,回收不仅具备环保意义,还能够减少企业化学品消耗量。迄今为止,湿电子化学品大多用于清洗和干燥,使用后杂质含量并不多,且大多杂质种类已知,定向去除杂质便可重复利用,减少企业开销。[8]

集成电路用湿电子化学品客户较专,但也具备一定市场规模。综合中国电子材料行业协会、TECHCET数据,2022年~2025年全球集成电路用湿化学品市场规模将从56.90亿美元增长至63.81亿美元,受下游芯片需求量减少影响,2023年全球市场规模可达51亿美元,同比略微下降,其中,其中中国总体市场规模将在2025年增长至10.27亿美元。[3][12]

从关键品类化学来讲,硫酸、过氧化氢、Cu PERR(蚀刻后清洗剂)、CMP抛光液是2023年全球湿电子化学品使用量前四,分别占比23%、20%、14%、14%,其次是氨水、磷酸、AI PERR(蚀刻后清洗剂)、氢氟酸、异丙醇、盐酸、硝酸。

一代产品,一代材料,湿电子化学品技术门槛高、投入大、更新换代快,加之中国起步比国外晚几十年,想在市场上竞争并不容易。

目前,欧、美、日、韩大厂商占据全球湿电子化学品70%以上市场规模,格局相对来说比较稳定。多个方面数据显示,欧美约占全球32%市场占有率,日本占29%全球市场占有率,中国大陆则仅占12%。[13]

具体到产品方面,国产大多分布在在太阳能电池等领域的低端产品,技术门槛低,竞争非常激烈;中端的平板显示及半导体产品中韩相互竞争;高端产品则由德国、美国和日本主导。[14]

欧美老牌化工企业产品等级普遍在G4以上,和半导体芯片制造业发展几乎保持同一步调,代表企业包括德国巴斯夫(Basf)、德国默克(ck)、美国亚什兰(Ashland)、美国Arch化学品、美国霍尼韦尔(Honeywell)、美国Mallinckradt Baker、美国Avantor Performance Materials、美国ATMI等。[15]

日本产业高质量发展虽晚于欧美,但发展速度快,目前工艺技术水平基本与欧美企业持平,代表企业包括关东化学、三菱化学、京都化工、日本合成橡胶、住友化学、和光纯药工业(Wako)、宇部兴产(UBE)、Stella-Chemifa等。[5]

韩国和中国台湾地区湿电子化学品也在快速地发展,其生产技术和工艺水平已可在高端领域与欧美和日本相竞争,代表企业包括韩国东友精细化工、韩国东进世美肯、中国台湾东应化、中国台湾联仕电子化学、鑫林科技等。

我国湿电子化学品已取得一定突破,在通用化学品上初步形成产业规模,但在超高纯净试剂上,无论是质量,还是数量都难以满足电子工业需求。2019年中国大陆企业在超净高纯化学品市场供应上仅占中国市场的9%。[16]

数据显示,2022年我国湿电子化学品整体需求量增长至261.69万吨,去年则为213.52万吨,预计2023年需求量将达到307.03万吨。其中集成电路、显示面板、光伏行业需求分别为96.59万吨、116.6万吨、93.84万吨。预计至2025年,国内需求总量可增加至370万吨,其中集成电路、显示面板、光伏行业需求量分别为106.94万吨、149.5万吨、113.12万吨。[7]

需求量与市场并非对等,越高端的产品价值才越高。2021年,中国湿电子化学品市场规模为137.8亿元,其中集成电路、显示面板、光伏行业市场规模分别为52亿元、62亿元和17亿元,占比分别为40%、47%和13%,预计2022年~2028年国内市场规模可从163.9亿元增长至301.7亿元。[7]

目前,我国湿电子化学品领域整体国产化率约为35%,集成电路用湿电子化学品国产化率约为23%。其中,高端半导体所需氢氟酸国产率约为30%、硝酸国产率约为50%、盐酸国产率约为20%、硫酸国产率约为10%、氨水国产率约为40%、过氧化氢国产率约为70%[11],NMP、四甲基氢氧化铵等产品在高端领域的应用则仍是空白。[17]

话虽如此,我国进步非常迅速,目前已实现集成电路、平板显示、太阳能电池全线国产替代,换句话说就是每个领域都至少有产品可用。

迄今为止,国内从事湿化学品研究生产的企业已有40多家,并分为湿电子化学品专业供应商、电子材料平台型企业和大型化工企业三类[18]。包括江阴江化微、江阴润玛电子、江苏艾森、浙江凯盛氟、晶瑞电子、杭州格林达、湖北兴福电子、中巨芯科技、多氟多、安集微、上海新阳、沧州信联、无锡三开、镇江润晶等,客户不乏台积电、中芯国际、长电科技、华润微、士兰微等先进代工厂、封装厂、IDM公司。

具体而言,电子级硝酸、氢氟酸和磷酸等已取得较大突破,已进入国际供应链,电子级硫酸、盐酸、氨水和双氧水等在国内实现部分批量应用[16]。比如说,江化微的电子级氢氟酸/硫酸/硝酸、湖北兴福的电子级磷酸/硫酸/硅刻蚀液/铝刻蚀液、晶瑞电材和苏州晶瑞的电子级双氧水、上海新阳的电子级硫酸/铜电镀液/铜刻蚀后清洗液、安集微的铜抛光后清洗液已在8英寸集成电路生产线nm以上技术节点晶圆制造用湿电子化学品已有少量应用,大多处于体系认证阶段,28nm以下技术处于实验室研发和小试开发阶段。[19]

近几年在国产替代需求与日韩半导体贸易战驱动下,我国湿电子化学品市场产量一直增长。2016年~2022年,产量从24万吨增长至80万吨,2022年一年便同比增长23.1%[20]。不止如此,到2025年国内将拥有大量新建产能。

国产替代只是现阶段迈出的第一步,走向小康仍然要直面问题:国内企业产品相对单一,缺乏多品种市占率都很高的有突出贡献的公司;尽管部分企业已在多品种产品上实现突破,但拳头产品依然有限,特别是先进制程上差距明显。[13]

从国内各家公司财报来看,整体毛利率在20%~50%浮动,功能性湿电子化学品毛利率在30%~60%浮动,高端产品可达到70%,通用湿电子化学品则在5%~30%浮动。

相悖的是,湿电子化学品技术门槛高、研发投入大、研发周期长,因此全球化学品制造商都在谨慎扩张。SIA报告中便提到,美国部分芯片工厂湿电子化学品几乎年年都会出现供应短缺的情况。[21]

国际有突出贡献的公司大多是材料领域的全能手,造的种类多了,便可避免周期性风险,同时能形成产业链条和网络,最大化原料、中间体、副产物等价值。这一点可以在专利上窥探一二。

以半导体和湿电子化学品同时作为关键词在智慧芽上搜索,170个国家/地区有19421条专利,专利总价值共13.13亿美元。其中,美国申请量排名第一,占全球湿电子化学品相关专利的35.84%,其次是日本、中国、韩国、欧洲,分别占全球总量的19.75%、19.36%、10.59%、7.6%。需要强调的是,国内缺乏专利出海,而美国、日本相关专利出海情况较为良好。

位于专利前列的企业大多是超大型的综合性化工企业,包括德国巴斯夫、韩国LG化学、日本富士、日本住友化学、美国杜邦等。反观国内湖北兴福、江阴润玛、江阴江化微等企业的专利数量也在不断赶超国外企业。

含氟电子气体、湿电子化学品、光刻胶作为半导体三大材料,具备相似的产业逻辑。

以德国巴斯夫、德国林德、德国默克、日本住友化学、日本三菱化学、美国杜邦6家全球领先企业布局情况去看,5家在湿电子化学品和光刻胶领域有所涉猎,且涵盖剥离、清洗、显影、抛光等相关专利。

龙头并非一蹴而就,湿电子化学品最早应用在上世纪60年代,国际已经过多轮洗牌和整合。目前全球湿电子化学品处于稳定成长期,预计5~20年后即进入成熟期。

领先国家化学试剂行业经营模式发展主要分三个阶段:第一阶段,通过自主经营实现自产自销;第二阶段,向配套设备、试剂、服务方向发展,实现全产品线供应;第三阶段,培育研发、营销网络,行业开始结盟合作或是重组兼并,迅速提升市场集中度。[23]

越过第三阶段,是巨无霸们的鲸吞,集中度与日俱增。比如说,2004年巴斯夫收购默克电子化学业务[24],2019年默克完成对美国慧盛(Versum Materials)的并购。[25]

目前,我国仍在发展阶段,相比国际上的百年老店,现阶段很难实现大规模整合并购,所以围绕产业链发展可能是一条不错的路。

上游方面,原材料价格和供应是湿电子化学品生产企业的生命线,炼油厂停工会影响异丙醇、硫酸的成本和可用性,随着环保管控趋严,原材料价格波动也影响着产品产量,此外,制造中发电的天然气和石油价格持续上涨和限制都会引起化学品价格跟涨。

比如说,氢氟酸一般由萤石中添加硫酸来制造,而全世界年产量700万吨的萤石六成产自中国,导致日本氢氟酸及其主要的组成原材料九成以上从中国进口[26],我国多氟多、兴福电子、滨化股份、中巨芯等企业均拥有G5级氢氟酸,不仅打入台积电、中芯国际产业链,也成为日韩半导体贸易战中的主要替代品。

中下游方面,湿电子化学品作为危险化工品包装运输成本极高,因此湿电子化学品生产商大多环绕芯片制造商建厂。

比如说,台积电此前宣布计划在美国亚利桑那州建厂,紧接着,其供应商LCY便宣布计划在亚利桑那州进行异丙醇重新包装和纯化,另一家供应商长春化工也跟进,计划在亚利桑那州生产电子级过氧化氢和基于四甲基氢氧化铵的显影剂、电子级溶液和电镀液。[12]

可以说,虽然国内湿电子化学品仍有缺口,但上游原料供应充足,为国内生产公司能够带来巨大优势,剩下的,便是绕着产业链,持续不断的增加自己的厚度。

随着纳米制程越来越接近1nm,芯片制造商间工艺差异性慢慢的变大,湿电子化学品定制化需求提升,也许这会成为国内企业的一次转折点。

[1] 有研半导体硅材料股份公司:首次公开发行股票并在科创板上市招股说明书.2022.11.7.

[4] 许志贤,姚继军,胡建坤,夏晓峰,卢水淼,梅华灯,李伟东.半导体工业原材料分析检测技术现状与进展[J].微纳电子与人机一体化智能系统,2022,4(01):75-81.

[5] 江阴江化微电子材料股份有限公司:首次公开发行股票招股说明书.2017.3.23.

[6] 杭州格林达电子材料股份有限公司:首次公开发行股票招股说明书.2020.8.6.

[8] 许志贤,姚继军,胡建坤,夏晓峰,卢水淼,梅华灯,李伟东.半导体工业原材料分析检测技术现状与进展[J].微纳电子与人机一体化智能系统,2022,4(01):75-81.

[10] 中金公司:新材料系列:国产替代浪潮已至,中国湿电子化学品行业迎来加快速度进行发展期.

[13] 江阴江化微电子材料股份有限公司2022 年年度报告.2023.4.10:

[14] 秦圆圆.湿电子化学品之刻蚀液领域技术发展现状[J].化工管理,2022,(16):95-98

[15] 王海霞,冯应国,仲伟科.中国集成电路用化学品发展现状[J].现代化工,2018,38(11):1-7.

[16] 华安证券:国内湿电子化学品领军企业,新产能释放未来可期.2022.2.17.

[17] 金海年等.大国的坎:如何破解“卡脖子”难题. 中译出版社[M],2022.3

[18] 材新社:材新深度 湿电子化学品产销两旺,行业投资机会梳理.2022.9.6.

[19] 冯黎,朱雷.中国集成电路材料产业高质量发展现状分析[J].功能材料与器件学报,2020,26(03):191-196.

[20] 平安证券:乘需求复苏之风,行国产替代之路——有色与新材料2023年中期策略报告.2023.6.13.

[22] 于宸,顾方,鲁瑛,肖甲宏,白杨,朱文瀚.电子化学品技术发展分析[J].精细与专用化学品,2022,30(01):8-11.

[23] 国家新材料产业发展专家咨询委员会.中国新材料产业发展报告(2020).冶金工业出版社[M],2021.10.01

[24] 巴斯夫完成收购默克电子化学业务[J].集成电路应用,2005(05):70.

[26] 日经中文网:大金新技术摆脱对中国产氢氟酸原料依赖.2022.3.9.